在完成了高端MR、高端彩超、高层CT、MI等产品的自主制造之后,当下到2025年之前,我国影像设备行业还面临进一步加大基础攻关和超高端产品升级,而国内企业正加速借助资本市场力量,完成这一跃升。

日前,证监会发布相关批复文件,同意国产影像设备龙头上海联影医疗科技股份有限公司(以下简称“联影医疗”)首次公开发行股票并在科创板上市的注册申请。根据后者招股说明书,联影医疗此次IPO的募集资金计划达124.8亿元,其中92.94亿元将用于下一代产品研发项目、高端医疗影像设备产业化基金项目。从募资投向上看,其将进一步加大对高端影像设备的研发和攻关力度。

联影医疗一旦完成敲钟后,中国影像设备行业的上市公司数量将达到5家,借力资本市场加大中国高端影像设备的技术攻关发展战略,正在行业内崭露头角。

国内龙头顺势扩张

作为医疗器械的细分赛道,医学影像设备行业呈现出快速发展的态势。灼识咨询数据显示,预计到2030年,全球医疗器械市场规模将超过8000亿美元,2020年到2030年年均复合增长率为6.3%。西南证券分析师杜向阳指出,“从全球来看,影像设备是医疗器械赛道仅此与IVD和心血管器械,国内看,影像设备仅次于IVD,属于医疗器械赛道中极为重要的细分领域。”

根据目的不同,医学影像设备可分为诊断影像设备及治疗影像设备,诊断影像设备根据信号的不同大致可分为磁共振成像(MR)设备、X射线计算机断层扫描成像(CT)设备、X射线成像(XR)设备、分子影像(MI)设备、超声(US)设备等;治疗影像设备大致可分为数字减影血管造影设备(DSA)及定向放射设备(骨科C臂)等。

西南证券整理测算,2020年DSA、CT、US、MRI、PET-CT的市场规模分别为39.5亿元、172.7亿元、99.2亿元、89.2亿元、13.2亿元,预计2030年市场规模分别为106亿元、282亿元、245亿元、284亿元、71亿元,2020-2030年的CAGR分别为10.4%、5.0%、9.5%、12.3%、18.4%。

为把握市场增长的机遇,国内龙头医学影像设备企业加速借助资本市场的力量谋求扩张。2022年3月,行业龙头企业万东医疗(600055)通过定增募集资金20.46亿元,用途包括补充流动资金、MRI产品研发及产业化项目、DSA产品研发及产业化项目、DR及DRF产品研发及产业化项目、CT产品研发及产业化项目。

联影医疗IPO募集资金的用途分配为,61.68亿元用于下一代产品研发项目,31.26亿元用于高端医疗影像设备产业化基金项目,7.35亿元用于营销服务网络项目,4.52亿元为信息化提升项目,20亿元补充流动资金。公司表示,“募集资金将进一步支持公司未来发展的规模化和全球化,扩充公司高端医学影像设备产能,加快公司产品和技术升级,提高核心部件国产化水平,扩大公司国内外市场份额。”

联影扭亏为盈进入高速发展

联影医疗成立于2011年,2018年,其剥离了规模较小的第三方影像中心和医疗人工智能业务后聚焦主业,专攻高性能医学影像设备等。2015年以后,公司的高端产品3.0TMRI、PET-CT、PET-MR、256排以上CT等不断上市销售。至2021年,CT、MI、XR产品对公司业绩形成了主要支撑。2021年,联影医疗CT产品营收为34.21亿元,占总营收的47.87%;MI营收为10.40亿元,占比为14.55%;XR营收4.94亿元,占比6.91%。

近几年,联影医疗的业绩持续增长,摆脱了亏损状态,并在2020年后营收出现大幅上升。财报数据显示,2018-2021年,公司营收分别为20.35亿元、29.79亿元、57.61亿元、72.54亿元,归属净利润分别为-1.26亿元、-0.74亿元、9.03亿元、14.17亿元。近三年,联影医疗的增长速度显著高于其他头部企业,公司的营业收入复合增长率达到56.03%。其中,2020年、2021年,公司的ROE达到30.91%、32.81%。

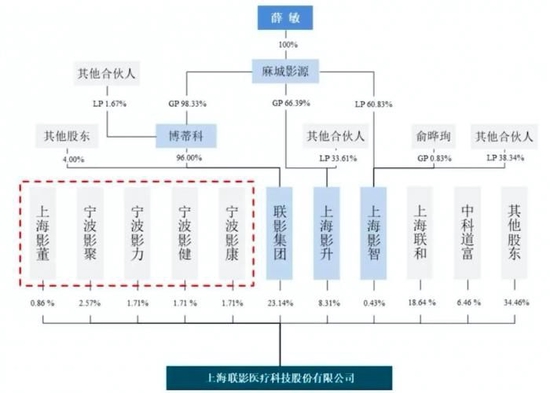

据招股书,联影医疗的实际控制人为薛敏,控股股东为联影集团。IPO前,薛敏通过联影集团实际支配联影医疗23.14%的表决权,通过上海影升实际支配8.31%的表决权,通过上海影智实际支配联影医疗0.43%的表决权。因此,薛敏实际可支配联影医疗的表决权比例合计31.88%。

上海联和持股18.64%,上海影升持股8.31%,中科道富持股6.46%,上海北元持股4.49%,上海易端持股3.86%,严全良持股2.86%,国寿成达、宁波影聚分别持股2.57%。

注:红框系发行人员工持股平台 图片来源:招股书

注:红框系发行人员工持股平台 图片来源:招股书中金公司以管理人身份代表“中金公司联影医疗员工持股单一资产管理计划”作为唯一的有限合伙人分别持有发行人员工持股平台上海影董、宁波影聚、宁波影力、宁波影健和宁波影康财产份额进而间接持有联影医疗股份(对应发行前持有联影医疗股份比例约为8.56%)。

此外,先进投资、高特佳睿宝、同创鹏华、领中哈勃、国风投也是股东。

宁波影力、宁波影健、宁波影康分别持股1.71%,国风投持股1.34%,申和新泰持股为1.25%,先进投资持股为1.21%,领中哈勃持股为1.04%。

IPO后,联影集团持股为20.33%,上海联和持股为16.38%,上海影升持股为7.3%,中科道富持股为5.68%,上海北元持股为3.95%,上海易端持股为3.39%,严全良持股为2.51%,国寿成达持股为2.26%。

在国内新增设备市场份额领先

从国内行业上市公司的整体规模来看,联影医疗具备较为明显的优势,ROE水平与迈瑞医疗较为接近。2021年,联影医疗、万东医疗、迈瑞医疗、开立医疗、祥生医疗的营收分别为72.54亿元、11.56亿元、252.70亿元、14.45亿元、3.98亿元,归属净利润分别为14.17亿元、1.83亿元、80.02亿元、2.47亿元、1.12亿元。

不过,对比普通同行,在高端产品突破的联影医疗,面对的竞争对手主要是涵盖跨国企业,包括GE医疗、西门子医疗、飞利浦医疗、医科达,这些国际巨头企业均在MR、CT、XR、MI和超声产品有所布局,且在高端产品市场中占据重要地位。目前,SA、CT、US、MRI、PET-CT的国产化率(量)分别为10%、45%、35%、40%、30%。

但在影像赛道国产化率提升的过程中,国内龙头企业在国内新增设备市场份额逐渐领先。根据灼识咨询数据,按新增台数占有率口径,联影医疗的MR、CT、PET-CT及PET-MR产品在国内新增市场占有率均排名第一,DR及移动DR产品分别排名第二和第一。同时,东软医疗在DSA、CT、MI领域,万东医疗在GXR、DSA领域,也均达到较高的产品份额。

联影医疗招股书显示,公司过去的收入增长驱动因素主要包括医学影像设备行业发展及政策红利、新冠肺炎疫情带来公司相关医疗设备需求的增加、技术创新优势、影像设备升级更替带来的业务机会、市场竞争格局带来的发展动力、市场对品牌认知度的提高、销售网络优势、品规丰富优势、维保服务收入的快速增长。

但公司也表示,“未来,倘若上述一项或多项驱动因素不可持续或发生不利变化,亦或对收入增长驱动幅度不及预期,都可能导致公司收入增长率下降,从而对公司经营业绩带来不利影响。”

具体到公司较为核心的CT、DR业务,其需求释放后的销售收入逐渐放缓。据了解,CT和DR的使用寿命一般为5-10年,在新冠肺炎疫情早期,这两项产品的市场提前释放了今后一段时间的部分新增购置需求,如今,市场总体需求已相对下降。

上市后的联影医疗面临的课题或许还有,如何在加大高端产品的科技攻关的同时,扭转子公司的亏损程度。在联影医疗披露的10家境内控股子公司、14家境外控股子公司中,除常州联影、上海新漫、美国联影外,其余子公司在2021年处于不同程度的亏损状态。其中,在报告期内,UIHS净利润为-8763.89万元、武汉科仪净利润为-2385.37万元、武汉联影净利润则为-1.78亿元。

不过当下,行业内企业均在研发上加大投入以改变上述不利局面,2018-2021年,联影医疗的研发费用分别为5.51亿元、5.79亿元、7.56亿元、9.68亿元。西门子医疗2021年研发费用为15.46亿欧元,GE医疗为8.47亿美元。

最新发布

最新发布

热门阅读

热门阅读

编辑推荐

编辑推荐